- Hvad er et fradrag?

- Guide: Hvordan får du fradrag?

- Delvist eller fuldt fradrag?

- Kørselsgodtgørelse

- Statens satser pr. 2021 er:

- Rejsegodtgørelse

- Satser pr. døgn i 2021

- Fri kost eller frie måltider

Synes du, det med fradrag er svært? Det er snart slut. For i dette kapitel lærer du det vigtigste, du skal vide om fradrag. Og det er slet ikke så svært.

I denne blog lærer du:

- Hvad fradrag er.

- Hvilke fradrag du kan trække fra som virksomhed.

- Hvordan du kan spare penge.

- Hvordan du får mest ud af fradrag

Hvad er et fradrag?

Et fradrag er et beløb, du kan trække fra i din indkomst, før skatten beregnes.

Der findes mange former for fradrag. Nogle trækkes automatisk fra, mens der er andre du selv skal sørge for at registrere.

Du kan du få fradrag for de udgifter, der har direkte forbindelse til din virksomhed, og som er nødvendige for dig til at drive din virksomhed (og dermed tjene penge).

Det kan være, at du har en tøjbutik, og det derfor er nødvendigt for dig at købe giner, stativer og bøjler, så tøjet kan hænge pænt i butikken.

Du kan trække købte redskaber til din virksomhed fra i skat. Det samme gør sig gældende for din butiks husleje, betaling af el og varme samt mobil- og internetudgifter, hvor du også kan trække det fra i skat.

Du kan ikke trække skat fra på de ydelser eller varer, som du bruger privat.

Det kan fx være, hvis du har en computer i virksomhed, du også bruger privat. Hvis vi antager, at du bruger møblerne lige så meget privat som i din virksomhed, kan du trække 50% af skatten fra i dit skatteregnskab.

Når du som virksomhedsejer køber en vare til din virksomhed, så er det ikke dig, der ejer varen, men din virksomhed.

Lukker din virksomhed, må du ikke bare tage varen med hjem og bruge den privat. I stedet kan du vælge enten at sælge varen til andre (eksklusive moms), eller selv at købe varen til markedspris (inklusive moms).

Guide: Hvordan får du fradrag?

Du får fradrag ved at skrive udgiften ind i dit oplysningsskema som en udgift. På den måde bliver de udgifter, der er fradragsberettiget, trukket fra i dit over- eller underskud (årets resultat).

Har du haft småanskaffelser, kan du trække fradraget fra samme år, som du har købt varen eller ydelsen. For at varen eller ydelsen hører under mindre driftsudgifter, skal der den/det have en kort levetid (3 år) og må max koste 30.000 kr (2021).

Er det en større driftsmidler for over 30.000 kr. (2021) og med levetid på over tre år, skal du afskrive beløbet over flere år. Her vil du altså ikke kunne trække fradraget fra samme år.

Eksempel på mindre driftsudgift:

Du ejer en webshop og skal bruge et kamera til 10.000 for at tage billeder af produkterne til din hjemmeside. Her kan du trække fradraget fra samme år, som du har betalt for dit kamera.

Eksempel på større driftsudgift:

Køber du til gengæld lysudstyr til billederne for 31.000 kr., skal du afskrive beløbet over flere år.

Delvist eller fuldt fradrag?

Ligesom moms er det ikke alle udgifter til din virksomhed, som du kan få fuldt skattefradrag for.

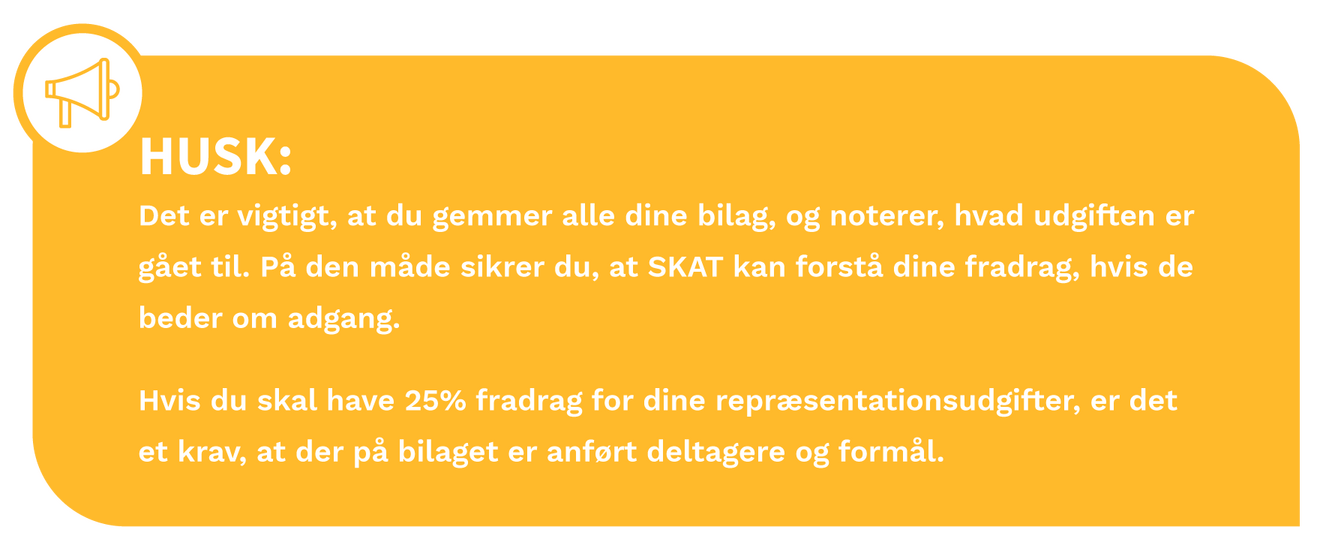

Du kan fx trække alle udgifter fra i forbindelse med din markedsføring og reklame, men kun trække 25% fra i skat for udgifter, som har repræsentative formål (såkaldte “repræsentationsudgifter”).

Repræsentationsudgifter kan være udgifter i forbindelse med forretningsmøder, gaver eller udgifter til jubilæer, fødselsdage eller udflugter.

Kørselsgodtgørelse

Hvis du bruger din private bil (eller cykel) i forbindelse med arbejde, kan du få skattefradrag for den del af kørslen, der har med dit arbejde at gøre.

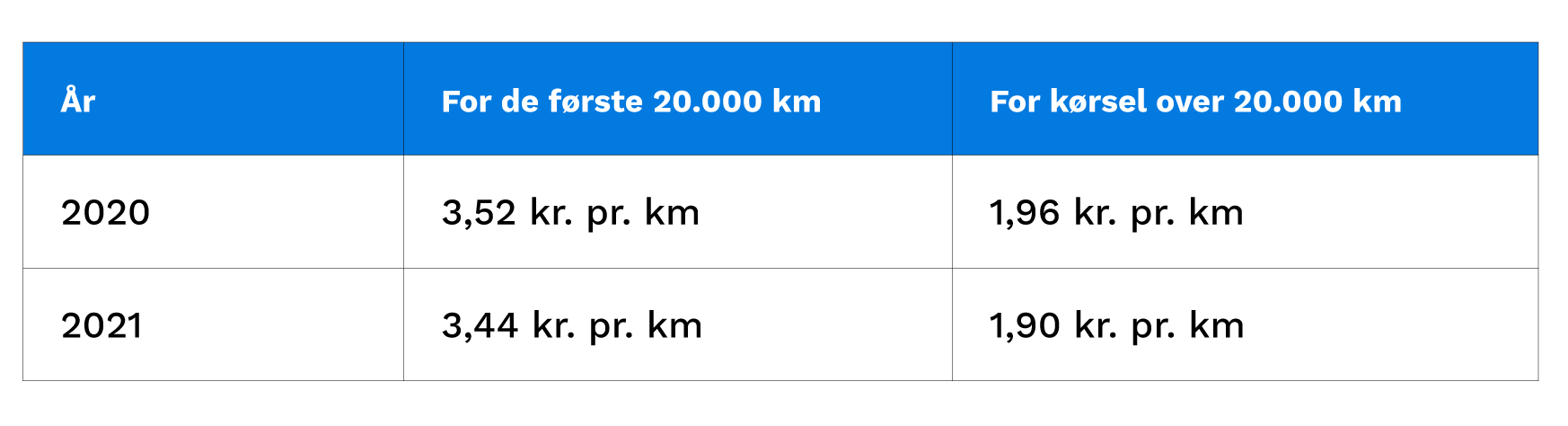

I praksis skal du tælle, hvor mange kilometer du kører hvert år, og lave et simpelt kørselsregnskab ud fra statens satser.

Statens satser pr. 2021 er:

Det vil sige, at hvis du kører 150 km om måneden i din bil i forbindelse med din virksomhed, så kan du trække 516 kr. (3,44 x 150) fra din virksomhed helt skattefrit.

Rejsegodtgørelse

Når du skal ud at rejse i forbindelse med dit arbejde, kan du enten vælge at trække momsen fra dine udgifter under rejsen (se kapitel 3) eller at få udbetalt en rejsegodtgørelse skattefrit.

Rejsegodtgørelsen dækker over kost, logi og småfornødenheder. Småfornødenheder kan fx være en kop kaffe, te eller busbillet.

For at få en skattefri rejsegodtgørelse er det en betingelse, at rejsen er over 24 timer lang. Der skal også være minimum én overnatning inkluderet.

Du kan derfor ikke få rejsegodtgørelse for en tur, der i alt tager 12 timer.

Satser pr. døgn i 2021

Du kan heller ikke få rejsegodtgørelse, hvis din kunde betaler for overnatningen eller din mad. Hvis din kunde kun betaler for overnatningen, men ikke din mad, kan du fortsat få rejsegodtgørelse for din kost. OBS: I 2021 kan du max på 29.300 kr. i rejseudgifter.

Fri kost eller frie måltider

Hvis du får betalt din kost eller får nogle af dine måltider på din kundes regning, skal kostsatsen nedsættes med:

Fri kost 75%

Fri morgenmad 15%

Fri frokost 30%

Fri aftensmad 30%